アノマリー

株式の世界には、不思議と不変の真理というものが存在いたします。

理屈では言い表すことが出来ない傾向的な動きがあります。

これを『 アノマリー 』、或いは『 理外の理 』とも申します。

投資をする上で非常に有効な判断材料となり、投資成果の向上に大いに役立ちます。

このアノマリーは、時間軸として毎年参考になりますので、下記に列強しておきますのでご参考ください。

曜日アノマリー

| 曜日 | 特徴 | 内容 |

| 火曜 | 大きく売られる | 週明けのヘッジ・ファンドによる海外からの先物売りが原因 |

日付アノマリー

| 日付 | 特徴 | 内容 |

| 月初 | 上昇する | 2016年7月から2017年8月まで14回連続で、「月初は高い」 |

月別アノマリー

| 月 | 特徴 | 内容 |

| 1月 | 全体的 | 月足陽線になりやすい傾向。1月はニューマネーが入りやすい時期。ただし最近は12月があげる傾向が強く、その反動で1月は下がりやすい傾向のある月でもある。2月の節分天井は昔のいわれで、節分までにもたない傾向の方が強い。 |

| 1月 | 2-3日 | 年末から高くなった場合、この期間に売られて行ってこいの相場になる傾向。大人しければ、4日からは強くなりやすい傾向。 |

| 1月 | 大発会 | 大発会天井の傾向が強い。しかも寄り付きが天井になりやすい。大発会に最も商いを伴い上昇した銘柄が、その年のテーマ株になる。大発会が安い年は、年を通じて荒れやすいというアノマリーがある。 |

| 1月 | 年始3日間 | 米国の場合は年始5日間で1年の相場を決めると言われている。特に買いが膨らんでいるときなど仕掛け的な売りが出ることもあるので注意。 |

| 1月 | 9日前後 | えびす天井・えびす底。 |

| 1月 | 14日 | 上げの日。 |

| 1月 | ~15日前後 | 大発会からこのあたりまで軟調になりやすい。 |

| 1月 | 15~月末 | 決算本格化。ただし四半期の中で一番注目されない決算。決算がらみで円安がすすんでいるかどうかで業績の上振れ下振れはある程度想定できるはず。月末までには大発会レベルまで値を戻しやすい。 |

| 1月 | 末日 | 中国の理財商品の償還期限。よってデフォルト懸念が高まることがあり、リスク回避の円買いで円高・株暴落には注意。 |

| 2月 | 全体的 | 月足が陽線になりやすい。 |

| 2月 | 節分 | 節分に天井をつけやすい。節分天井・彼岸底といって、新春から節分まで強く、そのあとは彼岸の時期まで下落するという説。最近は概ね当たっておりません。これはコメ相場の時代に米がそのような動きをしていたことからの由来。 |

| 2月 | 上旬、スーパーボールアノマリー | NFCが勝てば上昇、AFCが勝てば下落。8割前後的中。ただし米国市場はスーパーボール後の2~3月は材料不足で強くなりにくい傾向が。 |

| 2月 | 上旬 | 中国は春節で長期休暇に。 |

| 2月 | 上旬から中旬 | 第3四半期決算時期。バレンタインぐらいまで。 |

| 2月 | 中旬 | 45日ルールで15日近辺は注意。先行き不安があったり利益確定したい投資家がいる場合、ファンドの解約による換金売りが出やすくなる。ただし、ヘッジファンドの決算は1月や12月の方が影響が強いが・・・ |

| 2月 | 花見ラリー | 2月の節分から3月下旬から4月中旬まで株価が堅調に推移しやすいというアノマリー。月足が2月は陽線になりやすい傾向から本決算に向けて期待が高まり、3月の配当取りの買いなどが要因。 |

| 2月 | 下旬 | 権利取り日まで活況になりやすい。末は大型の投資信託の設定がされるので底堅くなりやすい。 |

| 2月 | 月末 | ドレッシング買いが入りやすい。 |

| 3月 | 全体的 | 月足が陽線になりやすい。1~3月までは月足陽線になりやすく、4月上旬高値で、4月後半の本決算で調整する傾向。 |

| 3月 | 上旬 | MSQは先物が配当分だけ日経平均より下がる。 |

| 3月 | 彼岸 | 彼岸底で買い出動。夏銘柄の仕込みはこのあたりから |

| 3月 | 花見ラリー | 2月節分から3月下旬から4月上旬まで株価が堅調になりやすい。 |

| 3月 | 2~3週 | レパトリーエーションが出やすいので注意。悪材料になりやすい。 |

| 3月 | 20日 | 上げの日。 |

| 3月 | 全体 | ヘッジファンド売りに注意。5月に中間決算があるので。ここまでに上昇していた銘柄で外人保有率の高いものは売られやすい。 |

| 3月 | 全体 | 持ち合い解消売りに注意。今年度が好業績で3月以降に昨年来高値を付けた金融機関の株式保有率が3割以上のモノが解消売りされることになる。 |

| 3月 | 全体 | 四季報相場。 |

| 3月 | 下旬 | 海外の資金還流で円高になりやすい。ドレッシング買いが入りやすい。 |

| 3月 | 全体 | 配当取り相場。大きく崩れにくい。高配当取りとして、電鉄・製薬・商社・情報通信株があげられる。 |

| 3月 | 全体 | 日本は3,9月米国は11,12月にレバトリエーションが出やすい。つまり2~3円円高に振れやすい。理由は決算が集中するので外貨建てを円に戻し決算に入れるので円高となる。レバトリエーションは3/20ぐらいまで出やすい。 |

| 3月 | 決算相場1 | 決算相場とは、決算に近づくと自社の株価を吊り上げて、決算時にいい結果を報告したい場合。年度末に一度締めたお金を新たに投資(株)などに運用する。この2点を利用して投資する手法がある。STEP1:銘柄は、TOPIX先物です。STEP2:3月中旬/14,15,16,17)に買います。土日があるので、幅があります。STEP3:始値で買います。STEP4:4月7日前後に売ります。(6日,7日,8日)土日があるので幅があります。STEP5 :始値で売ります。これで結果が、TOPIX先物、1単位のみで2001-2011(現在)までで、827万円の利益です。年1回の取引だけです。10年間で10回です。1回平均82万円程度です。まだ一度も負けていません。これの理由は簡単で、先ほど説明した決算のせいです。 |

| 3月 | 決算相場2 | STEP1:TOPIX先物3月末に買う。STEP2:始値で買う。STEP3:4月の6、7、8日のいずれかで売る。STEP4:始値で売る。以上です。こちらは、10年間で勝率90%です。利益は約250万円になっています。これも同じく10年間で10回の取引で1回平均25万円の利益が出ています。(2003年一度負けています。マイナス9万円でした)投資期間がたった1週間と考えると悪くないパフォーマンスだと思います。 |

| 3月 | 下旬 | 上下に乱高下するが季節的要因。 |

| 3月 | 末日 | 寄り引けは下になる。 |

| 4月 | 全般 | 天井をつけやすい傾向。特に上旬に天井を付けて調整入り。海外投資家が買い越す特異月。1-3月に株価が強かった場合、セルインメイが4月に前倒しになることもある。 |

| 4月 | 上旬 | 上下に乱高下するが季節的要因。国内のニューマネーが入りやすく、買い主体になりやすい。天井となりやすい。 |

| 4月 | 中旬 | 米国では確定申告の期限なので、中旬までは売られやすい傾向。 |

| 4月 | 17日 | 下げの日。 |

| 4月 | 第3週 | 代行返上により株が現金化されるために売られ、3週がピーク。代行返上は大型株で運用していることが多いので注視。 |

| 4月 | GW前 | 安い。 |

| 4月 | 下旬 | 日本の地合いが崩れやすい傾向。 |

| 5月 | 全体 | ビール株の高値は5月となる。GW後から下げやすく、株も為替も投資家が少ない時期で過剰に動きやすい。 |

| 5月 | GW中 | 特に谷間の営業日は高い。鯉のぼり天井。 |

| 5月 | GW直後 | 荒れやすい。よく動く。「SELL IN MAY & GO AWAY」(5月に株を売ってどこかへ行け)という有名な相場格言、その後は「COME BACK HALLOWEEN」(秋には戻ってきなさい)とある。4月までに積み増した買いの利益を確定して逃げる傾向。5月はヘッジファンドの決算が集中し、米国の経済指標も季節要因で弱く出やすい。ただし、3月末や4月に買いが入っていなければ、セルインメイは起こりにくい傾向。 |

| 5月 | GW後の後 | セリングメイといって、この後に売られる。外国ファンドが6月中間決算を控え、利益確定売り。ヘッジファンドが中間決算で解約資金手当てで利益確定売り。ユーロ安・株安になりやすい。 |

| 5月 | 雇用統計 | 夏場は上がりにくい傾向。 |

| 5月 | 15日近辺 | 45日ルールによりファンドの解約による換金売りに注意。 |

| 5月 | 17日 | 下げ止まりの日。 |

| 6月 | 全体 | 梅雨入り相場で、調整の月。ただし5月下旬から切り返した場合は、6月下旬まで堅調となりやすくなる。 |

| 6月 | 全体 | 四季報相場。景気ウォッチャー調査が弱く出やすい傾向。 |

| 6月 | 全体 | 米国週間決算期で海外から本国米国に資金を戻そうとする(レバトリエーション)ため、ドルが買われやすい。 |

| 6月 | 一週 | 為替注意。 |

| 6月 | 雇用統計 | 夏場は上がりにくい傾向。 |

| 6月 | 後半・末日 | 上げる日。四半期末のためドレッシング買いが入る。権利取り。4月決算の配当が振り込まれる時期で、ボーナスも入ってくる時期。7月上旬までETFの決算もあるので配当狙いで買いも入りやすい。株主総会も多く、株も総会ご祝儀で下げにくい傾向。株主総会直後に配当が振り込まれ、消費刺激に。機関投資家のドレッシング買いも入りやすい。気象庁から夏予報が発表され猛暑予想の時は、飲料・冷房関連などのサマーストックが賑わい、冷夏予想であれば、景気悪の方向へ。ただし冷夏は、野菜銘柄・冷凍食品パン銘柄が高くなる。 |

| 7月 | 全体 | レバトリエーションの反動でドルが売られやすい月。 |

| 7~10月 | 全体 | 一年を通じて比較的に株価は弱い傾向にある。 |

| 7~9月 | 全体 | 日本企業が海外で受け取った配当金や債券の利息を円転換するため円買い需要がある月。過去10年で7回が円高に。米国は逆にサマーラリーといって、株価は上がりやすい傾向で日本とは逆。 |

| 7月 | 全体 | 荒れる月。高安の高低差が出やすい月。 |

| 7月 | 上旬 | 6月決算の企業や、ETF決算のため好需要となりやすい。 |

| 7月 | 6日 | 下げる日。 |

| 7月 | 7日あたり | ここまでは好需給で上がりやすいが、ここで天井を打つ傾向。七夕天井というアノマリー。 |

| 7月 | 9日 | 上げる日。 |

| 7月 | 雇用統計 | 夏場は上がりにくい傾向。 |

| 7月 | 後半 | 4-6月期決算発表本格化。 |

| 7月 | 25日 | 25日は天神祭の本宮(日本三大祭)で、天神天井、天神底になりやすい。7日あたりから下げていたものが、特に天神前後に底をつけやすい傾向がある。 |

| 7月 | 26日 | 下げる日。 |

| 8月 | 全体 | 重要な経済指標が少なく、買い材料が乏しい傾向。決算が終わるとさらに材料難に。だから買い上がりにくい月と言えます。逆に「閑散に売りなし」とも言えます。出来高が少ない時期で7月8月は「夏枯れ相場}と言い、よって海外要因で日本市場はそのまま動きます。外国人投資家が夏休みに入ります。よって8月は海外注視で! |

| 8月 | 7日から4日間 | 2018年、2017年と8月7日の「JPX日経インデックス400」構成銘柄の定期入替発表後に日経平均がともに4日続落しているアノマリーがあります。 |

| 8月 | 米雇用統計 | 夏場は上がりにくい結果が多い。 |

| 8月 | お盆 | いわゆるサマーラリー。8月は、国内投資家の多くが夏季休暇やお盆休み、海外投資家もバカンス入りとなります。市場参加者が少ないため商いも膨らまず、薄商いであるために相場が大きく動きやすいという傾向があります。 8月に相場が大きく動いたケースとしては、1990年8月のイラクのクウェート侵攻、91年8月にはソ連でクーデターが発生しゴルバチョフが失脚、いわゆる「レッドマンデー」で急落。98年の8月は「ロシア危機」。ルーブルが暴落し、ロシアは国債償還の5年延期を発表、同国が事実上のデフォルト(支払い不能)状態に陥ったことで世界経済が混乱しました。 2007年8月はいわゆる「パリバショック」で、フランス銀行大手のBNPパリバがサブプライムローン関連商品を組み入れたファンドの解約凍結を発表し、その後のベアー・スターンズの経営危機、リーマン・ブラザーズの経営破綻、そして金融危機へと続く序章となりました。いずれのケースも海外発の悪材料が発端となっています。 |

| 8月 | 15日 | 先行き下落が予想されている場合や、利益が十分乗っていて利益確定したい場合は、15日近辺に45日前ルールでファンドの解約が多くなりやすく、換金売りが出やすくなる傾向がある。 |

| 8月 | 15日 16日 | テーマは円高。マーケットには「8月の円高」という言葉があります。8月中旬に米国債の利払いがあるため、利子の円転で円買い需要が発生し円高になるというのがその根拠です。ヘッジファンドの45日ルールも15日にあたります。実際の円買い需要は円ドル取引全体から見ればそれほど多いわけではなく、市場参加者が少ないという8月の季節性が相場の振幅を大きくしている側面があります。 ちなみに、2014年8月はアメリカによるISへの空爆が相場を圧迫。2015年の8月は中国を震源とする世界的な景気減速に対する懸念で相場が大きく下げました。 |

| 8月 | お盆 | お盆の週に上昇すれば8月月足陽線で、下落なら反対。2018年まで16年連続でこの傾向は続いている。2016年は8/8-8/12(13日は土曜日でここをカウント)で400円上げ、月足は結果580円上げた。2017年はお盆週8/14-8/18(13日が日曜でここをカウント)は40円下げ、月足は結果240円下げた。2018年は8/13-8/17で120円上げ、月足は結果220円上げた。 |

| 8月 | ドル円 | 円転しなくてはならない日本の参加者のウエイトが大きい。ただ盆は日本の参加者が少なくなり、一方向にドル円は動きやすくなります。方向のパターンとして、円転の為円高ドル安ユーロ安に。昔はこの円転は輸出企業の多くは大企業でもあるために、盆前に円転して夏休みをとる傾向で、この閑散を狙ってヘッジファンドが相場をつくることが多かったです。 |

| 9月 | 一週 | 為替に注意。そして金曜日に発表される8月雇用統計で非農業部門雇用者数は、予想を下振れる傾向がある。過去のデータを遡ると、8月の非農業部門雇用者数は2017年は+15.6万人(予想+18.0万人)、2016年が+15.1万人(予想+18.0万人)、2015年は+17.3万人(同+22.0万人)、2014年は+14.2万人(同+22.5万人)と、ここ数年は低調となるケースが目立つ。「8月雇用者数は予想下振れ」というアノマリー。2018年は+20.1万人(予想+19.1万人)で上振れたが・・・ |

| 9月 | 初旬 | レーティング改定があり、4-6月の企業決算が反映される。引き上げの銘柄はさらに株価が上がることが多く、逆に引き下げられたときは、株価もさらに下がることが多い。 |

| 9月 | FOMC | 大きな政策を打ち出しやすい傾向にあり、政策を出すということは、本来は悪い政策であるはずもなく、マーケットは政策期待からFOMCまでは下がりにくいという特徴もあるが、FOMCンp発表後は相場の方向性が変わり大暴落につながることもあるので要注意。 |

| 9月 | 全体 | 勝率が悪く、売られやすい時期。外国ヘッジファンドの利益確定売りが多い。一年の中で一番陰線になる確率が高い月。8月陽線であれば9月陰線になる確率が高く、8月陰線9月陰線の確率も高い。米国は9月底値というアノマリーがある。秋には魔物が住むというアノマリーも。 |

| 9月 | 月末 | 米国では新年度予算が決定、決定しない場合は10月から米国政府は閉鎖となりデフォルトとなる場合も。 |

| 9月 | 月末 | 配当取りのために、株価が底堅くなりやすい。権利落ち日までは、現物は先物よりは配当分価格が高い。 |

| 9月 | 全体 | 一年の中でボラリティが上がりやすい月。ほかに5月、10月がある。日経VIが上がる時というのは、基本的に急落が来るとき。 |

| 9月 | 全体 | 高値の3月の6か月後にあたるため、信用取引から来る売り圧力のイメージがあるが、信用の85%は13日以内に反対売買されるデータがあるために、この影響は少ない。 |

| 9月 | 全体 | 四季報相場。四季報発売の月。 |

| 9月 | 全体 | 日経平均株価の定期見直しのため、機関投資家が新規採用銘柄を買うために、インデックス売りが出る。まさにコレが理由で、下がった後の株を秋に買って、春に売れば儲かるというアノマリーが存在する。 |

| 9月 | 為替 | レパトリが出やすい。2-3円は円高に振れやすい傾向あり。 |

| 10月 | 第一営業日 | 下期への期待から買いが入りやすい |

| 10月 | 4日 | 投資の日とされ、上げの日となる。 |

| 10月 | 中旬 | EU首脳会合時期で会合当日は下がりやすい傾向。 |

| 10月 | 16日 | 上げの日となる。 |

| 10月 | 月末 | 日経平均入れ替え・TOPIXリバランスでインデックスの買いと売りが起こる。商いが膨らみやすい。 |

| 10月 | 末 | 米の多くの投資信託が決算。9月~10月にかけて保有株を売却する動き。また外国ヘッジファンド、外国機関投資家の利益確定売りが多い。 |

| 10月 | 全体 | 米ミューチュアルファンドがタックスロス・セリング(節税対策売り)を行う。 |

| 10月 | 全体 | 11月下旬まで弱く推移しやすい。 |

| 11月 | 米国 | 11月から冬時間で一時間遅くなる。 |

| 11月 | 4日 | 上げの日 |

| 11月 | 3連休明け | 高い。 |

| 11月 | 上旬~中旬 | 10月の決算が悪ければ45日ルールの15日前までに売りが膨らむ可能性が高い。 |

| 11月 | 9月中間決算発表 | 利益確定売りだったり、外人買いだったり。 |

| 11月 | 第4週前後 | 高い。11月の第四木曜日は米国は感謝祭で祝日となります。その翌日をブラックフライデーと呼び、クリスマス商戦の始まりを告げます。感謝祭の前日と翌日は日経は上がる。また感謝祭翌週の月曜日をサイバー・マンデーと呼び、オンラインショッピングにおけるホリデーシーズンの始まりとされています。つまり米国のクリスマス商戦への思惑で先高感が高まりやすく、押し目買い意欲が強くなる傾向にあります。 |

| 11月 | 最終週 | 師走相場への期待感から上昇しやすいアノマリー |

| 11月 | 月末 | ドレッシング買いが入りやすい |

| 11月 | 全体 | 転機の月になりやすい。初旬から上げたり下旬から上げたりする。比較的下旬までは日本市場が弱く推移しやすいが、第4木曜日から折り返したりする。 |

| 12月 | 一週 | 為替注意。 |

| 12月 | 二週 | MSQは下げる。 |

| 12月 | 中旬 | SQ後から年末まで底堅い展開。SQ後から外国人投資家が休みになるので為替も一方通行になりやすい。 |

| 12月 | 下旬 | 20日から強くなるアノマリー。 |

| 12月 | 年末 | 掉尾の一振という。主に株式相場で使われる用語で、年内最後の取引日である大納会に向けて株価が上昇する「年末に起きる株高」のことをいいます。最終営業日前の5営業日の間に起こりやすい。年末が株高になる確率は7割ぐらい。その語源(由来)については、国語辞書によると、掉尾とは「物事が最後になって勢いの盛んになること」、一振とは「きっぱりととり払うこと」を意味することから、物事の最終局面で勢いを増すといったニュアンスから来ています。一般に年末に株価が高くなる現象である「掉尾の一振」は、マーケット(相場)のアノマリーの一つとして広く知られています。その具体的要因としては、新年相場への期待感、年末の節税対策(含み損の解消)の売りが一巡して売り圧力が減少、あるいはファンド等による期末のドレッシング買いなどが挙げられます。また、このアノマリー自体が投資家心理を強気にする側面もあると思われます。具体的に年内5営業日前から2018年から過去10年を検証すると3勝7敗。サンタクロースラリーよりも勝率が悪いです。 |

| 12月 | 末 | サンタクロース(クリスマス)ラリー。米国で年末の5営業日から新年の第2営業日にかけて株価が上昇しやすい現象のこと。特に日本が休み入りした初日は海外市場が高くなりやすいことが比較的多い。2018年から過去10年でダウは8勝2敗で日経は5勝5敗。米国株だけにやはり当てはまりそうである。 |

| 12月 | 末 | 餅つき相場。日本が休み入りした初日は海外市場が高くなりやすいことが比較的多い。よってもともと米国のアノマリーなので米国株だけにあてはまりそう。 |

| 12月 | 全体 | 四季報相場。毎年相場が強くなりやすい月。 |

| 12月 | 全体 | 個人等投資家は節税のため売りが出やすい |

| 12月 | 全体 | 外国機関投資家決算で利益確定売りが多い。 |

| 12月 | NISA相場 | 小型投資非課税制度(NISA)の非課税枠を使い切らなければならないので、買い需要が物理的に発生します。特に個人主体の売買が活発になります。 |

| 12月 | 餅つき相場 | 餅つき相場とは、年末に近づくと外国人投資家の休暇入り等で市場の商いが減少傾向にあることで、餅つきの杵のように上下に振れやすい12月相場に例えた表現です。それ以外にも、物色の矛先が日替わりで個別株に向かいやすいことを指します。頭の片隅にでも「餅つき」と入れておいてください |

一年間のリズム

| 月 | 特徴 |

| 12~1月 | 軟調。買うなら低位株、内需株 |

| 2~4月 | 軟調。買うなら低位株、内需株 |

| 4~7月 | 堅調。買うならハイテク株、輸出株 |

| 8~9月 | 軟調。買うなら低位株、内需株 |

| 10~12月 | 堅調。買うならハイテク株、輸出株 |

四年周期のアノマリー

| 年 | 特徴 |

| オリンピック年 | 秋に荒れる |

| 米大統領選年 | 秋に荒れる |

(おまけ)

酉年に起こった主な出来事と相場

| 年 | 出来事 | 相場 |

| 1933年 | ヒトラーがドイツの首相に就任 三陸地方大地震(M8.1)フランクリン・ルーズベルトが第32代米大統領に就任 世界恐慌克服のため「ニューディール政策」が始動 日産自動車設立 | - |

| 1945年 | 第二次世界大戦が終結 角川書店設立 富士重工業設立 | - |

| 1957年 | ソ連が人類初の人工衛星打ち上げに成功 100円硬貨発行 カシオ計算機設立 | - |

| 1969年 | アポロ11号が人類初の月面有人着陸に成功 アデランス設立 ユニチカ発足(ニチボーと日本レイヨンが合併) | 36.1%上昇 |

| 1981年 | ドナルド・レーガンが第40代大統領に就任 経済再建計画「レーガノミクス」を発表 エイズの発見 | 7.4%上昇 |

| 1993年 | 五十五年体制の崩壊 北海道南西沖地震(M7.8) Jリーグ始まる | 2.6%上昇 |

| 2005年 | 福岡県西方沖地震(M7.0) 愛知万博「愛・地球博」が開幕 小泉総理が郵政民営化の賛否を問うとして衆院を解散 ハリケーン「カトリーナ」が米フロリダ州に上陸 アンゲラ・メルケルがドイツ首相に就任 | 40.6%上昇 |

(おまけ)

ドル円のパターン

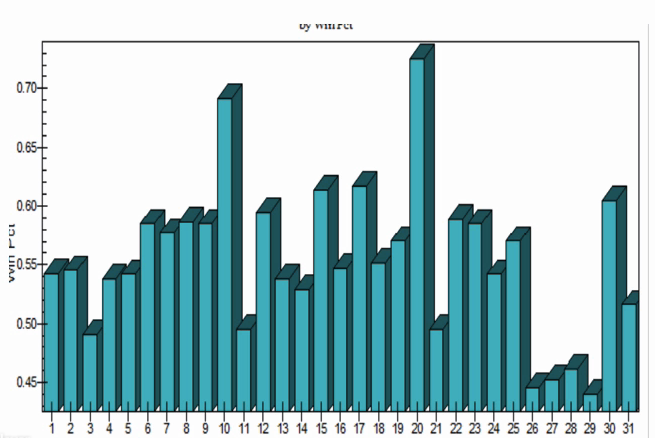

上の表は、USドル円の勝ちパターン表です。

単純にドルを買って、売ったときの勝敗パターンで、ドルを買って上がった日の勝率を示しています。

あるパターンに気づきませんか。

10日、20日が突出して上がっている日付だということが分かります。

では、何故か?

実は、支払日がこの日に該当するのです。

日本は輸出国なので、企業とかが海外から原材料のために買った支払いをドルで相手方に支払わなければならないのですが、海外の〆日は10日とか20日になっていることが多いのです。

この日にちに、企業は円をドルに変えて支払わなければならないのです。

つまり、ドルを買わなくてはいけない日なのです。

だからドルは買われて必ず上がるという法則が生まれるのです。

逆に、26、27、28、29日は何故か売られる傾向があるのです。

たったこれだけの法則をひたすらやり続けるだけでも、ドル円を使ったFXで簡単に勝ち続けることができます。

これはある特定の人だけが見ている教本なので、もっと具体的にいいますね。

毎月、10日だけを取引をする。

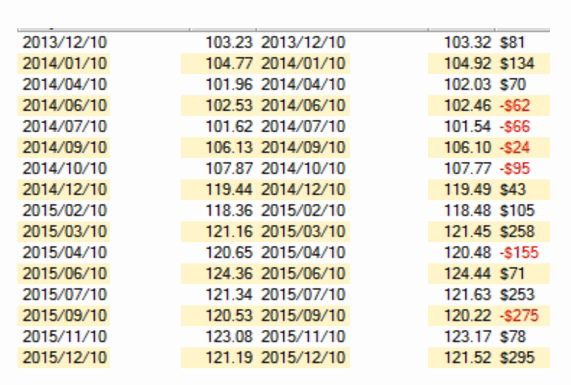

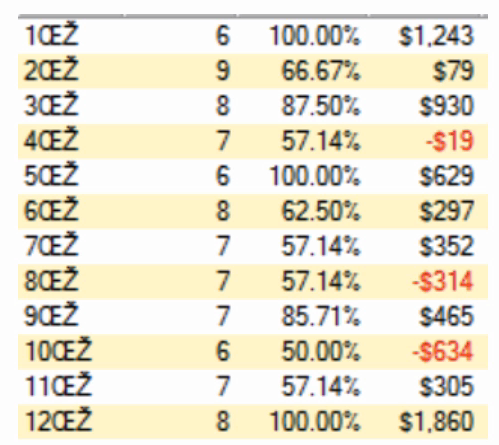

上記は、2年分の10日だけの取引を実際に抜き出したものです。

では、10年分の結果を見てみましょう!

大事なところは、まずは左上のトータル利益です。

ちゃんと勝ってますよね。

そしてリターンです。

240%ですから、10年で2.4倍になっています。

そして勝率は、73.3%です。

これは、短い期間でなく10年で出た結果です。

あなたは100歳まで生きることはできないはずですから、10年という長い期間で、資産が2.4倍に必ずなっているということはどういうことかお分かりですよね。

取引回数は86回で60万円ぐらいですから、少ないとお思いでしょうが、これは最低取引単位3万円ぐらいでの結果です。

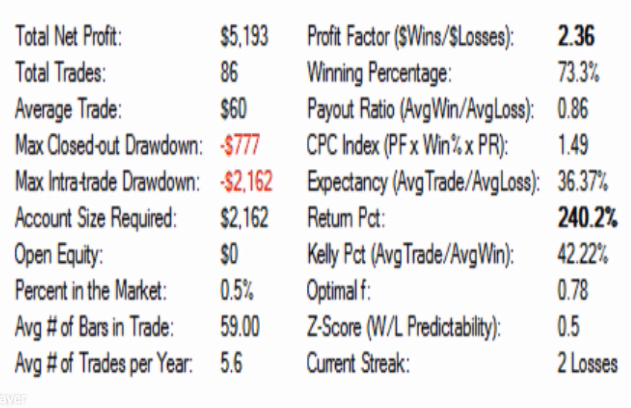

では、次に13年に渡って資金変動がどうなるか見てみましょう。

上の表を見て、どう思いますか?

一年に渡ってへこんだ年は、ほとんどないというのが分かります。

では、もっと突っ込んだアノマリーを見てみましょう!

上記は、13年分の月別のアノマリーです。

なんと、1月、5月、12月は100%の勝率です。

ここだけをやるというのもいいですが、もっと面白い分析をお見せします。

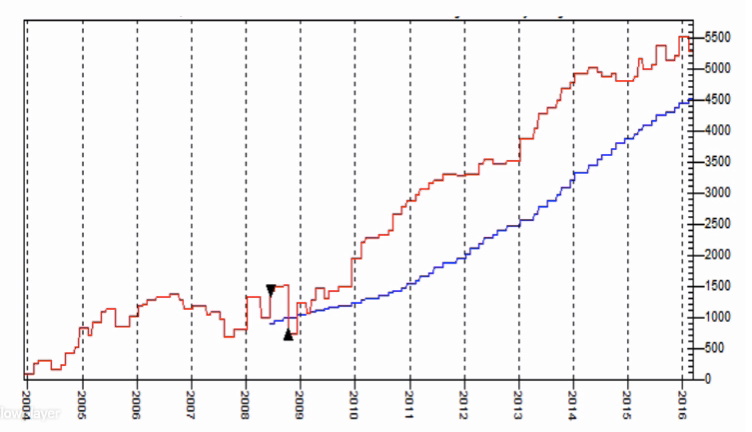

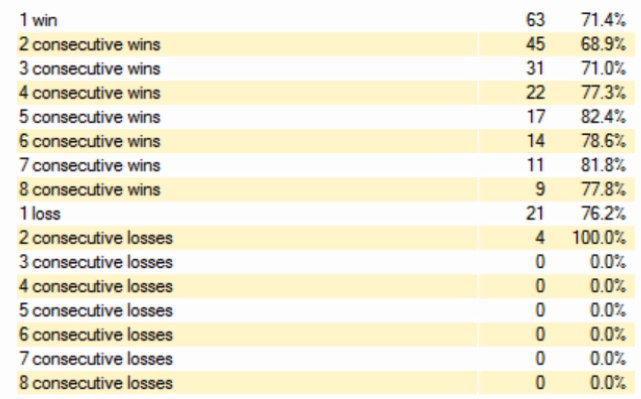

以下は、勝ちが連続したり、負けが連続したりするパターンの表です。

面白いですね。

8回連続で勝ったりするのですが、すごい勝率です。

そして、一番のポイントは2回連続で負けたのが最高の負けですから、2回連続で負けた後は、100%次は勝っているという傾向が見て取れます。

ここで、全財産とは言わないまでも、大きくロットを張るというのは悪いやり方ではありません。

なにせ、こういう理由があればそのようにやっていいのです。

駄目でも納得がいきますし、たいがいはうまくいくようにこれらも検証したわけですから。

こういうところを皆さんにも分かってもらいたいのです。

これが、勝ち組がやっている分析の正体です。

これが投資というものなのです。

以上のようなやり方を何パターンも構築してやっていけば、かならずあなたの資産は増えていきます。

これを225やTPXで見出すことに僕は成功したので、このようなサイトや勉強会を運営しているのです。

アノマリーというのは、なぜだか独特の癖や特徴を言ったものです。

この癖を歪みというのです!!

この歪みを見つけ出せば、相場の世界では必ず勝てるようになります。